独身は老後資金で困る!?今行うべき対策とは

日本は超高齢化社会を迎え、老後資金に不安を感じる方も増えています。特に独身の方は一人で迎えることになる老後に不安を感じる方は多いのではないでしょうか。

実際に老後の生活支出は年金収入を上回ることが多く、老後の備えが必要です。老後の備えは現役時代に行う必要があります。また、なるべく若いうちから始めた方がしっかりとした対策を打つことができるでしょう。

当記事では独身の方が老後に必要となる老後資金について解説します。

目次

1.独身の人の老後の収支

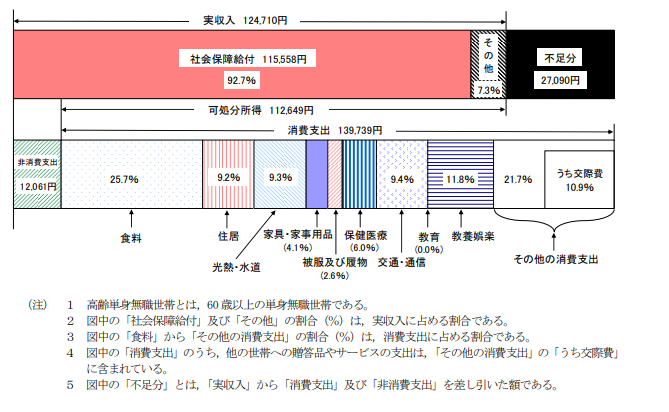

独身の人の老後の収支はどうなっているのでしょうか。まずは2019年の家計調査結果をみてみましょう。下図は総務省統計局が調査した高齢者単身世帯の家計収支です。

参考:家計調査年報(家計収支編)2019年(令和元年)Ⅱ 総世帯及び単身世帯の家計収支 (stat.go.jp)

調査結果のなかでまず注目するべき点は年金などを中心とする収入を支出が上回っていると言う点です。支出が収入を上回る不足分は27,090円。毎月27,090円を貯蓄から取り崩して生活していることになります。

消費の内訳をみると交際費や娯楽費用にも多く使われていますので、裕福な人が多く使っているという側面もありますが、ゆとりある生活を送るためには年金だけでは足りないことがわかります。

調査結果を見るときに注意したい点はあくまで平均値であるということ。例えば、住居費は支出のうち9.2%となっていますが、持家でローンを支払い終えた人と賃貸で家賃を払っている人の支出額は大きく異なります。

賃貸で借りている場合は平均よりも負担額は大きくなってしまうため、あくまで平均値は参考として、自分自身の収支を考えることが重要です。

2.独身である金銭的デメリット

独身であることでどのような金銭的デメリットがあるのでしょうか。具体的に確認してみましょう。

(1)介護を家族に頼めない

高齢になり、運動能力や認知能力が低下してくると介護を頼む必要があります。

子どもがいる場合はちょっとした身の回りの世話やお買い物は手伝ってくれることも多いでしょう。しかし、独身の方は子どもに頼むことはできませんので、お金を払って介護業者に依頼する必要があります。

運動能力が衰えることによって病院やお買い物の際のタクシーの利用も増える方も多くいます。子どもに送り迎えしてもらえるのと毎回タクシーを利用するのでは大きく出費も変わってきます。

(2)早期に退職した場合、収入が無くなる

家族がいて夫婦共働きの場合は、健康上の理由などでどちらかが早期退職した場合でも収入が0にはなりません。どちらかが働き続けることで、ある程度の収入を確保することができます。

しかし、独身の場合は収入を得るのは自分一人ですので、自分が働けなくなってしまうと収入が0になってしまいます。公的年金の支給開始は65歳からですので、65歳まで働かないと全く収入が得られない時期があるということです。

3.独身である金銭的メリット

独身であることによって金銭的なメリットも多くあります。独身であることの金銭的メリットを具体的に解説します。

(1)現役時代にお金を貯めやすい

独身であることの最大のメリットは現役時代にお金を貯めやすいと言う点です。

子どもがいる世帯は教育費に収入の多くを割くことになります。子どもの教育費はすべて公立でも1,000万円、全て私立の場合2,000万円程度かかると言われています。

子どもがいる現役世代は教育にお金がかかりなかなか貯蓄できないと言う方も多いでしょう。独身の方は教育費など子育て関連費用がかからない分、現役時代にお金が貯めやすいといえるでしょう。

老後の生活に不安を感じる方も多いかもしれませんが、現役時代にお金を貯めやすいというメリットを活かし、お金を貯めておけば、老後に困ることはありません。

(2)住居費・生活費が安くすむ

独身の方は老後の生活でも費用が多くかからない部分があります。特に安くすむのは住居費と生活費です。住居費は人数が多ければ多いほど広い部屋が必要となります。

独身であれば広い部屋は必要ありませんので、住居費を安く抑えることができます。食費を中心とする生活費も独身であれば、多くかかることはありません。

(3)様々なライフイベントでの出費が少ない

結婚をして子供を産むと教育費以外にもさまざまなライフイベントで出費があります。

結婚式の費用や新婚旅行、出産などが代表的なものです。場合によっては配偶者の都合で転勤など引っ越し費用がかかることもあるかもしれません。

毎月の生活費の収支がプラスになっていてもライフイベントで大きな出費となることもあります。

結婚をすると独身の方よりもライフイベントは多くなりますので、出費は増えてしまいますが、独身でいることで大きな出費は少なくなります。

4.老後にお金で困らないために今行うべき対策

独身の方が老後にお金で困らないために現役時代に行うべき対策とはどのようなものがあるでしょうか。

(1)家計を見直して毎月貯金をする

独身の方の最大の強みは現役時代にお金を貯めやすいと言う点です。現役時代のしっかりとお金を貯めることができれば、老後に年金収入では生活費を賄うことができなかったとしても貯蓄を取り崩して生活をすることが可能です。

老後資金を貯めるためには、現役時代に少しずつお金を貯めていく必要があります。

お金を貯めるためには支出を見直すことが重要です。収支のバランスを改善し、貯蓄を増やすためには収入を増やすか支出を減らすことが必要となります。

しかし、収入を増やすことは容易ではありません。収入を増やすためには会社内で出世をして収入を増やすか、副業を行って収入源を増やす方法がありますが、どちらも簡単のことではありません。

支出を減らすためにはまずは家計の見える化をすることが重要です。家計を見える化をするためには家計簿をつけましょう。

家計簿をつけて自分が何にいくら使っているのかを把握し、必要のない費用をカットしていくことで支出を減らし貯蓄に回すことができるでしょう。

(2)リスクに備えて保険を契約する

独身の方にとって病気などによって働くことが出来なくなると言うことは大きなリスクとなります。収入源は自分の収入しかありませんので、自分が収入を得る事が出来なくなってしまった場合、全く収入が無くなってしまうのです。

独身の方がまず検討しておきたいのは「医療保険」です。医療保険とは病気などで入院した際に病気の種類や入院日数によって保険金が支払われる保険です。

独身の方が病気となって収入が無くなってしまった場合には、

- ・収入が無くなる

- ・医療費がかさむ

という二つのリスクがあります。医療費の負担を減らすために医療保険の加入を検討してみてもよいでしょう。

もう一つ、検討しておきたいのは「所得補償保険」と呼ばれる種類の保険です。

所得補償保険とは病気や怪我で一定期間収入を得る事が出来なくなった際に、給料代わりに保険金が支払われる保険です。所得補償保険を契約しておくことで、万が一収入が無くなった時の補償を得ることができます。

ただし、医療保険や所得補償保険は掛け捨てが多く、多くの保険を契約しすぎることによって支出が増えてしまいますので、本当に必要な保険かどうかよく検討してから契約するようにしましょう。

特に住宅を購入し住宅ローンを契約している方は、「団体信用生命保険」という保険に加入することになります。

団体信用生命保険にも医療保険や所得補償保険が付帯していることがありますので、契約内容が被って無駄にならないようにしっかりと確認する必要があります。

(3)健康を維持するために生活を見直す

独身の方は自分の健康にも気を使う必要があります。規則正しい生活や健康的な食生活、適度な運動によって健康な状態を維持できる可能性が高くなります。

生活習慣病などによって早期に退職することになれば、収入が減り、医療費などの支出が増えてしまいます。

独身の方は家族がいる方よりも、自身の健康管理がより重要になるので、健康を維持するための生活や検査などによって早期に病気を発見し、治療できるようにしましょう。

(4)将来の年金額を把握する

老後の収入の柱となるのが年金です。しかし、自分が年金をどれくらいもらえるかわからないと言う方も多いのではないでしょうか。

年金をどれくらいもらえるかを把握しておくことによって、現役時代にどれくらいのお金を貯める必要があるかがわかります。そのため、年金がどれくらいもらえそうか目安を把握しておく必要があるでしょう。

日本の年金は2階建て構造となっています。1階部分は国民年金、2階部分は厚生年金です。国民年金の支給額は令和元年時点で月額平均約5.6万円。厚生年金は同じく令和元年時点で月額平均約14.4万円です。

まず注意が必要となるのは厚生年金が会社員・公務員の方にしか支給されないと言う点です。公務員・会社員の現役時代に厚生年金保険料として毎月保険料を支払う代わりに、老後に厚生年金を受け取ることができます。

厚生年金保険料は収入によって異なります。また、会社員や公務員として勤める期間によって老後に受け取ることができる厚生年金も金額変わりますが、厚生年金の方が一般的に国民年金よりも支給額は大きくなります。

つまり、自営業やフリーランスの方は会社員や公務員の方が収入の柱とする厚生年金の支給が無いということになります。自営業やフリーランスの方は、より一層現役時代に老後の資金を貯めていく必要があるでしょう。

参考:https://www.mhlw.go.jp/content/000706195.pdf

将来の年金額は毎年誕生日月に送られてくる、「ねんきん定期便」や「ねんきんネット」(URL:https://www.nenkin.go.jp/n_net/)で確認をすることができます。

ねんきんネットでは利用登録をする必要がありますが、簡単な情報入力で将来の年金見込み額を試算することができる便利なサービスです。

年金の計算は非常に複雑な計算方法で知識がない人が簡単にできるものではありませんので、このようなシミュレーションツールを活用するようにしましょう。

参考:https://www.nenkin.go.jp/n_net/n_net/easyestimate.html

5.早めにシミュレーションをしておくことが大切

独身の方が老後資金を検討する際にはできるだけ早めにシミュレーションをしておくことが重要です。シミュレーションをするために必要となるのが、収入、支出を把握することです。

収入は大きく分けて、

- ・現役時代の収入

- ・退職金

- ・老後の公的年金

の3つがあります。一生涯の収入があわせていくらくらいになるのか、まずは試算をしてみるとよいでしょう。収入を試算することができたら次は支出を把握します。支出については、

- ・現役時代の生活費・住宅購入などの大きなライフイベントの支出

- ・老後の生活費

に分けることができます。収入や支出は何歳まで生きるかによって異なります。

老後の収支はマイナスとなることが多いため、長寿になればなるほど、金銭的には逼迫します。シミュレーションでは90歳程度の長寿になる前提で試算する必要があります。

人生設計のシミュレーションはできるだけ早い段階で行うことをおすすめします。老後資金を貯めるための貯蓄は長い時間をかけて行う必要があります。

退職間近にシミュレーションを行ってお金を貯め始めるよりも、できるだけ若いうちから少しずつお金を貯める方が、ストレスを感じることなくお金を貯めることができます。

できるだけ若いうちにシミュレーションを行うことで、収入と支出の全体像を把握することができます。老後にゆとりある生活をするための資産作りを始められるようにしましょう。

6.まとめ

独身の方は子どもがいる世帯よりも現役時代に余裕がある生活を送ることが可能です。経済的に自立していない子どもを養う必要が無く、収入をすべて自分の思い通りにできると言う点はメリットの一つと言えるでしょう。

しかし、老後の平均的な生活では年金収入を支出が上回り貯蓄を取り崩すという可能性が高くなります。

現役時代に得たお金を全て使ってしまっていると老後の資金が枯渇してしまう可能性があります。独身の方は余裕がある現役時代にお金を貯めておく必要があるでしょう。

現役時代にお金を貯めるためにはまず、シミュレーションをしてみることが大切です。収入と支出のバランスを考えて長生きした場合のシミュレーションをしてみましょう。シミュレーションをすることで、自分の人生設計をたてやすくなります。

また、独身の方は収入源が自分一人ですので、健康管理やリスクに備えることも重要です。

長く働くことで、現役時代の収入が増えるだけでなく、会社員や公務員の方は厚生年金も多くもらうことができます。健康維持も大切な老後に対する備えといえるでしょう。

今回ご覧いただいた記事の内容を具体的に

ファイナンシャルプランナーに相談しませんか?

ファイナンシャルプランナーが人生設計に基づく

キャッシュフロー表を無料で作成し、

今後の人生に関するお金の課題をアドバイスいたします。

お気軽にご利用ください。

監修 高橋成壽(たかはし なるひさ)

ファイナンシャルプランナー

・日本FP協会認定 CFP(R)

・1級ファイナンシャル・プランニング技能士

金融・投資アナリスト

・日本テクニカルアナリスト協会 認定テクニカルアナリスト(CMTA(R))

・証券アナリスト 第二次試験合格(CMA未登録)

連載・寄稿

・Yahoo!ニュース個人

・SankeiBiz

・東洋経済オンライン

・会社四季報オンライン

・bizSPA!フレッシュ